Communiqués et études

valeur

capital-investissement

Communiqué de presse

Études

12 décembre 2019

Création de valeur dans les PME et ETI françaises accompagnées par des fonds de capital-investissement

La valeur des titres des PME et ETI françaises accompagnées par des fonds d’investissement a été multipliée par 2,47 (entre l’entrée et la sortie des fonds, en près de 6 ans)

France Invest (Association des Investisseurs pour la Croissance) et EY présentent aujourd’hui la 5ème édition de l’étude qui explique comment se crée la valeur dans les PME et ETI françaises accompagnées dans leur transformation par des fonds de capital-investissement.

« Les PME et ETI accompagnées par des fonds d’investissement enregistrent une forte croissance de leur valeur. Contrairement à une idée reçue, ce n’est pas la dette d’acquisition qui explique cette hausse de leur valorisation mais la forte progression de leurs résultats, issue de leur croissance organique et externe. Ces entreprises, le plus souvent familiales et dont le management est ou devient actionnaire, investissent et créent de l’emploi. », déclare Dominique Gaillard, Président de France Invest.

« Même si les multiples de valorisation se sont accrus en 2018 par rapport à 2017, la croissance de l’EBE reste plus que jamais le premier contributeur à la création de valeur, dont il représente 70 % (contre 66 % en 2017). Cette croissance est due essentiellement à des effets de volume, tandis que l’incidence de l’amélioration des marges est relativement négligeable. » détaille Laurent Majubert, associé conseil en transactions chez EY.

- Les PME et ETI françaises qui ont pour actionnaire un fonds de capital-investissement ont une valeur qui augmente fortement. Entre l’entrée et la sortie du fonds, qui couvre une période en moyenne de 5 ans et 8 mois, l’augmentation de la valeur des entreprises provient avant tout d’une très forte augmentation de la valeur de leurs titres, qui est multipliée par 2,47.

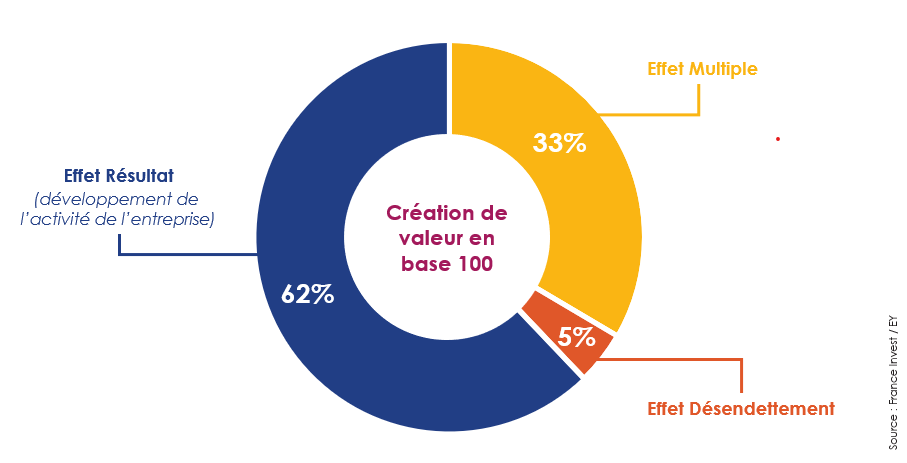

Sur l’ensemble des millésimes de sortie de 2012 à 2018, la progression de la valeur des titres (i.e., la création de valeur) des entreprises s’explique :

- à hauteur de 62 %, par la croissance de leur Excédent Brut d’Exploitation (EBE). 91 % de la croissance de l’EBE provient de la progression de leur chiffre d’affaires, dont 60 % de croissance organique et 31 % de croissance externe. A noter qu’en moyenne chaque année, le chiffre d’affaires de ces PME et ETI croît de 6,2 % et leur EBE progresse de 6,3 %.

- à 33 %, par la progression des valorisations, rapportées en multiples d’EBE (entre l’entrée et la sortie des fonds) de 8,1x à 9,8x. Cette progression des multiples est due à de meilleures perspectives de croissance, à la structuration et au positionnement stratégique des entreprises cédées.

- à seulement 5 %, par le remboursement de la dette d’acquisition. Celle-ci représente 4 fois l’EBE au moment de l’entrée des fonds, et descend à 2,6 fois l’EBE en moyenne au moment de la cession grâce à la croissance des résultats des entreprises et de leur rentabilité.

Informations sur le profil des PME et des ETI de l’étude

L’étude concerne les entreprises françaises qui ont bénéficié de l’apport de capitaux propres de fonds de capital-transmission (opérations de type LBO, Leverage Buy-Out), membres de France Invest, actionnaires majoritaires ou disposant à minima d’une minorité de blocage, dont les titres ont été vendus en totalité entre le 01/01/2012 et le 31/12/2018, et dont le chiffre d’affaires au moment de leur cession s’élevait entre 20 M€ et 500 M€. Sur les 337 entreprises correspondant à ces critères, 243 opérations ont pu être analysées en profondeur, soit 72 % de la population, dont 45 au titre de l’année 2018.

Caractéristiques des 243 transactions étudiées

- Dans 90 % des opérations, les équipes de management en place acquièrent une partie du capital (Management Buy-Out, MBO).

- Les entreprises cédées sont essentiellement d’origine familiale (47 %). Au moment de leur revente, elles sont principalement reprises par un autre fonds (59 %) ou par un industriel (26 %).

Ces entreprises sont incitées à investir et créent de l’emploi

- Les entreprises concernées ont poursuivi (37 %) ou accéléré (57 %) leur politique d’investissements corporels. Aucune entreprise dotée de programmes de R&D n’a réduit ce poste de dépenses durant la période de détention : 55 % déclarent même l’avoir même augmenté.

- Les effectifs sont en croissance de 37 % sur la période de détention, soit une progression de 5,6 % en moyenne par an, dont 40 % sont de nouveaux emplois créés et 60 % correspondent aux effectifs issus des acquisitions (nets des cessions).

Les opérations sont réalisées avec l’adhésion des salariés

- Dans les entreprises concernées, le comité d’entreprise a rendu un avis favorable ou neutre à l’entrée des fonds (98 %), comme sur le choix du repreneur à la sortie (99 %).5ème édition – Création de valeur