Communiqués et études

capital-investissement

Communiqué de presse

Études

2019

08 octobre 2019

Activité du capital-investissement français au S1 2019

Forte croissance de l’activité du capital-investissement français au 1er semestre 2019

- 7,8 milliards € investis dans près de 1.200 start-up, PME et ETI

- 8,0 milliards € levés à près de 50 % auprès d’investisseurs internationaux

- Près de 750 entreprises ont été cédées, en tout ou partie

France Invest (Association des Investisseurs pour la Croissance) et Grant Thornton présentent aujourd’hui la 31ème édition du rapport d’activité des acteurs du capital-investissement français au 1er semestre 2019.

Avec 90 % de répondants sur les 269 membres de France Invest interrogés, cette étude est la référence pour suivre sur une longue période les évolutions du capital-investissement français, acteur de la croissance des start-up, des PME et des ETI.

Dominique Gaillard, Président de France Invest, souligne : « Au 1er semestre 2019, les deux principaux indicateurs de l’activité du capital-investissement français, que sont les capitaux levés qui seront investis dans les 5 prochaines années dans les entreprises et les investissements réalisés dans les start-up, PME et ETI, progressent fortement. Cette évolution traduit un environnement favorable porté par les réformes menées par le gouvernement, très perceptible chez les investisseurs étrangers de long terme qui ont souscrit à 50 % à la levée du semestre. Alors que le financement des start-up continue à progresser, l’annonce de l’État, mi-septembre, de mobilisation de 5 milliards d’euros en provenance d’investisseurs institutionnels français sera un booster bienvenu pour les sociétés tech françaises à fort potentiel. Ceci en attendant une stimulation du marché boursier qui n’a enregistré qu’une des quelques 750 cessions du semestre. »

Forte progression des investissements à 7,8 milliards € dans près de 1.200 entreprises

Au 1er semestre 2019, les investissements :

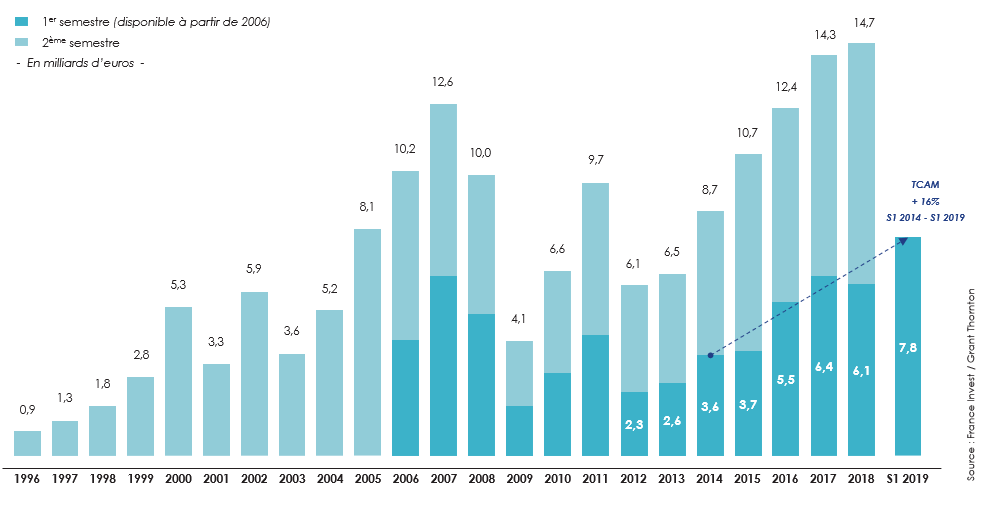

- s’élèvent à 7,8 milliards d’euros alloués à 1.180 start-up, PME et ETI. Depuis 2014, au 1er semestre, en moyenne annuelle, les investissements progressent fortement de 16% dans un nombre d’entreprises en augmentation de 6 %. Les montants investis ont plus que doublé en 6 ans ;

- ont été réalisés, en montants, pour 27 % en Europe (hors France), soit près de 2 fois plus qu’au 1er semestre 2018

- sont en progression sur tous les segments et notamment pour le capital-innovation (+23 % en montants par rapport au 1er semestre 2018, à 996 millions d’euros), dont le ticket unitaire moyen progresse de 7 % par rapport au 1er semestre 2018, à près de 2 millions d’euros.

8,0 milliards € levés à près de 50 % auprès d’investisseurs internationaux

Au 1er semestre 2019, la levée de capitaux :

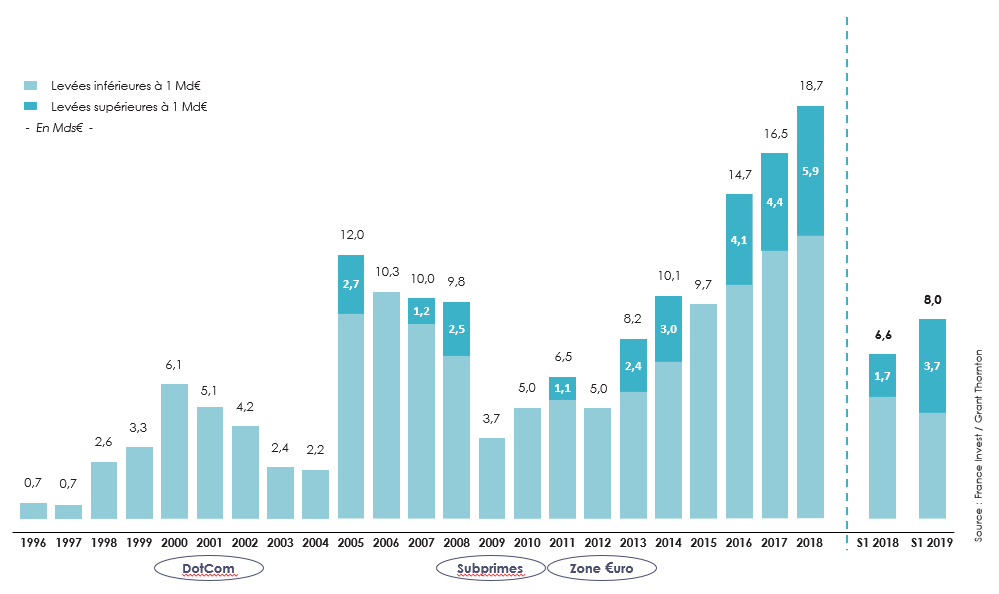

- s’élève à 8,0 milliards d’euros, soit une hausse de 21 % par rapport au 1er semestre 2018, portée par des levées supérieures à 1 milliard d’euros ;

- augmente auprès de la quasi-totalité des types de souscripteurs, avec une très forte progression du secteur public (+87 %) et des fonds souverains (+81 %) par rapport au 1er semestre 2018 ;

- provient à 49 % d’investisseurs internationaux.

Près de 750 entreprises ont été cédées, en tout ou partie

La liquidité du non coté se confirme et se maintient à un haut niveau. Au 1er semestre 2019, près de 750 entreprises ont été cédées, partiellement ou totalement.

Thierry Dartus, associé, Directeur du Département Transaction Advisory Services, Grant Thornton précise :

« Avec 8 milliards collectés et un montant quasiment identique investi sur le premier semestre, le capital-investissement français continue de jouer un rôle primordial dans le développement et le financement de la croissance des entreprises. La France reste particulièrement attractive pour les investisseurs étrangers qui représentent près de la moitié des montants levés. Les récentes mesures gouvernementales destinées à favoriser l’accès au non-coté, ainsi que l’environnement favorable du financement, devraient encore maintenir cette tendance dans les mois à venir. »