Communiqués et études

performance

2021

infrastructure

capital-investissement

Communiqué de presse

Études

28 juin 2022

Performance nette du capital-investissement français à fin 2021

Le capital-investissement, performant sur le temps long et à travers les cycles

France Invest (Association des Investisseurs pour la Croissance) et EY présentent aujourd’hui la 28ème édition, à fin 2021, de leur étude annuelle sur la performance nette des acteurs français du capital-investissement (fonds de capital-investissement et d’infrastructure).

Des performances robustes sur le long terme

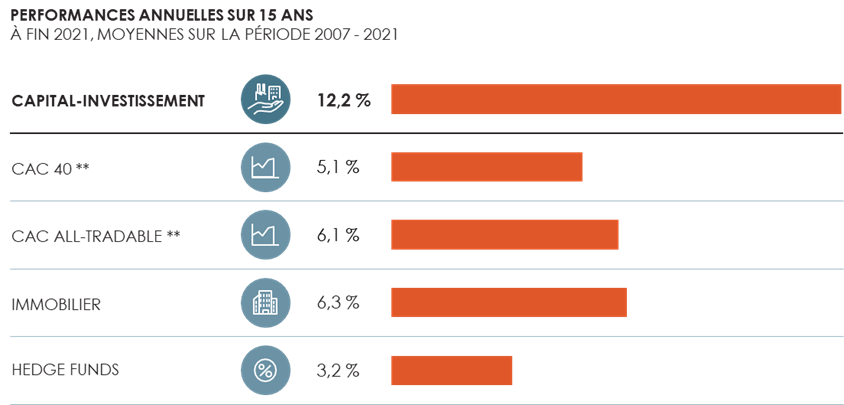

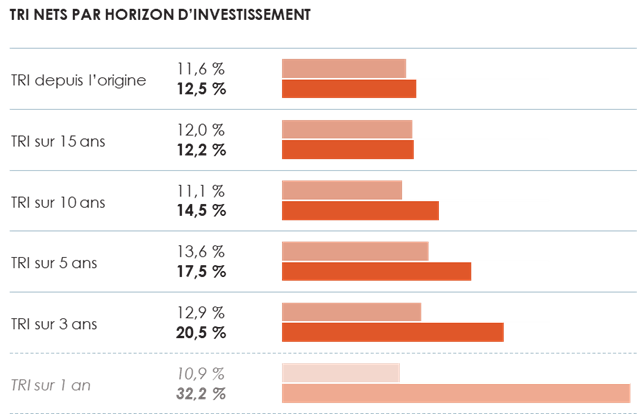

A fin 2021, les performances sur temps long se consolident à un niveau élevé :

- Depuis l’origine, à 12,3 % (vs 11,6 % à fin 2020),

- Sur 15 ans, à 12,2 % (12,0 % à fin 2020),

- Sur 10 ans, à 14,5 % (vs 11,1 % à fin 2020).

Ces chiffres actualisés à fin 2021 démontrent à nouveau que le capital-investissement a, sur longue période, surperformé toutes les autres classes d’actifs et que les investissements des fonds réalisés sur le moyen et long terme ont permis une bonne résistance des performances au travers des crises, comme en témoignent les statistiques sur 15 ans.

Périmètre 2021 et rappel de la méthode de calcul

Comme pour les études des années antérieures, l’édition 2021 est fondée sur des données largement représentatives du marché français : elle couvre plus de 700 véhicules gérés par 125 sociétés de gestion. Le nombre de véhicule couverts est en forte croissance depuis 2017. Au-delà de la croissance du marché et du nombre d’acteurs, il s’explique également par la pérennité des acteurs qui ont fait la preuve de bonnes performances répétées auprès de leurs clients investisseurs, dont les encours et le nombre de fonds gérés augmentent.

Pour mémoire, l’indicateur principal de performance utilisé dans l’étude est le Taux de Rendement Interne (TRI) : Le TRI mesure rendement annuel d’un fonds de capital-investissement pour un souscripteur. Il tient compte des flux (appels de fonds et distributions) et de la valeur nette de l’actif (NAV) des véhicules, et son calcul inclut l’impact du temps. Entrent dans le calcul de la performance :

- Les distributions de capitaux aux clients investisseurs des fonds (LPs), issues des cessions réalisées ;

- La valorisation (NAV) des véhicules d’investissement, qui répond au cadre réglementaire de la profession en vigueur

Performances à fin 2021 : des indicateurs en hausse dans un environnement atypique à interpréter conjointement avec les performances observées à fin 2019 et 2020

De façon préliminaire, il convient de rappeler qu’au regard de la durée de vie moyenne des véhicules (entre 8 et 10 ans) et du temps long des investissements, les indicateurs de rendement calculés à court terme (par exemple les TRI pour des horizons inférieurs à 3 ans) doivent être interprétés avec prudence.

Après une année 2020 marquée par la crise sanitaire, les rendements du capital-investissement ont connu, comme anticipé, un fort rebond en 2021 dans un contexte de reprise et de rattrapage de la croissance.

Les valorisations prudentes à fin 2020 dans un contexte encore incertain, la forte croissance des distributions en 2021 ainsi que la croissance des comparables boursiers ont porté techniquement les TRI à un niveau plus élevé à fin 2021 qu’à fin 2020.

La progression des distributions, c’est-à-dire les capitaux redistribués aux clients investisseurs, s’établit à +91 % vs 2020.

Cette hausse des distributions est en lien avec la hausse des cessions observées (+8 % vs. 2020), l’année 2021 ayant permis un rattrapage (en comparaison à l’année 2020, « année Covid ») et la réalisation de nombreuses cessions dans de bonnes conditions. Notons par ailleurs, que 81 % des cessions définitives ont été réalisées vers d’autres acteurs que des fonds de capital-investissement.

La progression des valorisations à fin 2021 s’inscrivait, elle, dans un contexte de très forte progression des comparables boursiers (+31 % pour le CAC 40 en 2021) et de valorisations impactées par la crise Covid à fin 2020. Il faut rappeler que les processus de valorisations, qui s’appuient sur des standards professionnels et réglementaires internationaux rigoureux, ont notamment recours à des comparables pour valoriser leurs investissements, dont les indices boursiers. L’évolution de ces comparables a un impact sur la valorisation des entreprises, mais aussi l’accompagnement des investisseurs à la transformation des entreprises dans un temps long qui contribue à les améliorer et stabiliser.

La hausse des TRI sur les différents horizons se retrouvent sur les différents segments, notamment le capital-innovation, où les secteurs de la tech et de la santé, principaux secteurs de ce segment, ont été particulièrement dynamiques en 2020 et 2021.

Comment envisager 2022 ?

L’étude publiée constitue une analyse rétrospective d’une image figée à fin 2021 qui ne prend pas en compte les incertitudes sur la situation macroéconomique, politique et géopolitique et ses perspectives à moyen terme qui se sont rapidement et nettement renforcées depuis le début de l’année 2022.

Ces incertitudes modifient et vont modifier de façon profonde le contexte économique et financier dans lequel évoluent les entreprises accompagnées par les adhérents de France Invest : guerre en Ukraine, inflation, hausse des coûts des matières premières, difficultés d’approvisionnement, hausse des taux, incertitudes. En outre, le marché coté est baissier au premier semestre 2022 (-7 % pour le CAC 40 entre 1er janvier et 6 juin 2022).

Dans ce contexte, des ajustements sont à attendre du fait de la conjoncture et d’un environnement dégradé, dont les acteurs du capital-investissement ont très tôt pris conscience et ont rapidement aidé leurs participations à se préparer aux changements.

Malgré tout, le premier semestre 2022 semble avoir été actif tant sur les levées que sur les investissements. Surtout, après 3 ans où les levées de capitaux ont été dynamiques, nos adhérents disposent de moyens pour continuer à accompagner les start-up, PME et ETI françaises, dans un contexte où les besoins de transformation (digitalisation, décarbonation) et d’investissement de long terme restent aussi important que jamais pour soutenir la croissance et la création d’emploi dans le pays.

Pour tous les fonds, le travail d’accompagnement et de création de valeur au sein des entreprises s’opère sur plusieurs années. Depuis deux ans, les événements imprévisibles se succèdent mais notre profession a fait preuve de prudence, de résistance et est pleinement mobilisée. Les acteurs du capital-investissement, investisseurs professionnels et engagés, sont à l’œuvre auprès des participations en leur mettant à disposition trois ressources : capitaux, accompagnement et temps long.

Claire Chabrier, présidente de France Invest commente : « L’année 2021 a marqué comme attendu un rebond dans un contexte général de reprise post-Covid après une année 2020 où les performances de court terme avaient baissé. Au-delà de cette tendance à court terme, le métier du capital-investissement s’étudie sur longue période et nous avons la satisfaction de voir année après année que nos performances à 10 et 15 ans sont solides et stables et de constater une surperformance constante par rapport aux indices boursiers, et ce malgré les aléas rencontrés à travers les cycles. C’est le résultat du travail d’accompagnement très actif des actionnaires professionnels que nous sommes, pour aider les entreprises à grandir et à créer de la valeur dans la durée. Dans le contexte d’incertitudes économiques et politiques dans lesquelles nous évoluons, nous sommes plus que jamais concentrés et mobilisés pour accompagner nos participations et les aider à faire les bons arbitrages. »

« La performance 2021 du capital-investissement mesurée sur 10 ou 15 ans (14,5 % et 12,2 %), en progression notable sur cet horizon 10 ans par rapport à l’année dernière, maintient un écart de rendement significatif de l’ordre de 3 points par rapport aux indices boursiers CAC 40 ou CAC All Tradable sur l’horizon 10 ans et de 6 à 7 points sur l’horizon 15 ans » souligne Stéphane Vignals, associé EY Strategy and Transactions. « Ceci démontre le rôle clé des acteurs français du capital-investissement à avoir préparé efficacement les équipes de management des entreprises dans lesquelles ils investissent à profiter du rebond de l’économie en sortie de crise sanitaire en les aidant à se transformer pendant la période de Covid. Nul doute que ce rôle d’accompagnement est précieux dans la situation de tensions inflationniste et géopolitique que nous connaissons actuellement. » ajoute Stéphane Vignals.

Retrouvez toutes les statistiques de performance du capital-investissement français

L’étude sur la performance nette du capital-investissement français est réalisée par France Invest en partenariat avec EY

- Performance nette des acteurs français du capital-investissement à fin 2021

- Performance nette des acteurs français du capital-investissement à fin 2020

- Performance nette des acteurs français du capital-investissement à fin 2019

- Performance nette des acteurs français du capital-investissement à fin 2018

- Performance nette des acteurs français du capital-investissement à fin 2017

- Performance nette des acteurs français du capital-investissement à fin 2016

- Performance nette des acteurs français du capital-investissement à fin 2015

- Performance nette des acteurs français du capital-investissement à fin 2014

- Performance nette des acteurs français du capital-investissement à fin 2013

- Performance nette des acteurs français du capital-investissement à fin 2012

Méthodologie et définitions de l’étude de performance

France Invest et EY s’associent depuis 1994 pour mesurer la rentabilité du capital-investissement français à travers la réalisation d’une étude sur la performance nette. Cette étude, réalisée en respectant la méthodologie européenne, s’appuie sur un échantillon significatif de sociétés et fonds de capital-investissement depuis 1987.

Vous pouvez également retrouver l’ensemble des communiqués de presse en suivant ce lien.

La performance nette en fin de période est calculée sur une base journalière et intègre l’ensemble des flux (appels de fonds et distributions) de tous les fonds matures (ayant plus de deux années d’existence) ainsi que la valeur résiduelle du portefeuille mesurée au 31 décembre. La population étudiée en est de fait réduite. La performance est calculée après déduction des frais de gestion et du carried interest.

Le TRI Net présenté est calculé sur une base comparable de fonds. Par conséquent, les chiffres courants diffèrent de ceux communiqués dans l’étude précédente du fait de la prise en compte de la performance de nouveaux fonds répondants.

Le TRI est le taux d’actualisation qui annule la valeur actuelle nette d’une série de flux financiers.

Le taux de rentabilité interne net (« TRI Net ») est aussi appelé le taux de rentabilité interne investisseurs, car il permet de mesurer la performance nette réalisée par un souscripteur sur son investissement dans un véhicule de capital-investissement (FCPR, SCR, Limited Partnership…). Il prend en compte les flux négatifs relatifs aux appels de fonds successifs et les flux positifs liés aux distributions (en cash et parfois en titres) ainsi qu’à la valeur liquidative des parts détenues dans le véhicule à la date du calcul. Le TRI est net des frais de gestion et de l’intéressement des gestionnaires (« carried interest »). Il inclut l’impact de la trésorerie, l’effet temps et la valeur estimée du portefeuille.

Les informations contenues dans les publications ci-dessus proviennent des données communiquées par les membres actifs de France Invest, notamment via la plateforme européenne unique de collecte de données du capital-investissement « European Data Cooperative »(EDC). France Invest ne peut garantir l’exactitude des informations collectées.

Ni France Invest ni aucune des personnes ayant contribué à l’élaboration du présent document, ne pourront être tenues pour responsables des décisions ou des actes accomplis sur la base des informations contenues dans ces publications.

Les publications de France Invest ne peuvent être reproduites à des fins commerciales sans son accord.